Confira os livros sobre contabilidade e gestão no do nosso blog.

terça-feira, 6 de abril de 2021

Imposto sobre a Renda de Pessoa Física - IRPF Ementa: PRINCÍPIOS "TEMPUS REGIT ACTUM" E DA IRRETROATIVIDADE DA LEGISLAÇÃO. RESIDÊNCIA FISCAL DA PESSOA FÍSICA. AUSÊNCIA DO TERRITÓRIO NACIONAL. SAÍDAS TEMPORÁRIA E DEFINITIVA: TRIBUTAÇÃO E PROCEDIMENTOS.

SOLUÇÃO DE CONSULTA COSIT Nº 63, DE 29 DE MARÇO DE 2021

(Publicado(a) no DOU de 06/04/2021, seção 1, página 48)

Multivigente Vigente Original Relacional

Assunto: Imposto sobre a Renda de Pessoa Física - IRPF

Ementa: PRINCÍPIOS "TEMPUS REGIT ACTUM" E DA IRRETROATIVIDADE DA LEGISLAÇÃO. RESIDÊNCIA FISCAL DA PESSOA FÍSICA. AUSÊNCIA DO TERRITÓRIO NACIONAL. SAÍDAS TEMPORÁRIA E DEFINITIVA: TRIBUTAÇÃO E PROCEDIMENTOS.

De acordo com a legislação vigente à época dos fatos narrados na inicial, considera-se como saída temporária a que não for precedida do requerimento da certidão negativa para a saída definitiva do País.

As pessoas físicas que se ausentarem do território nacional sem requerer a mencionada certidão negativa manterão a condição de residente no Brasil durante os primeiros doze meses de ausência. Nesse caso, embora ainda se encontrem no exterior, sujeitam-se aos mesmos prazos e condições de obrigatoriedade de entrega da Declaração de Ajuste Anual. Depois de doze meses de ausência, subsomem-se a apresentar a declaração abrangendo os rendimentos auferidos no período de 1º de janeiro até o mês em que se caracterizar a perda da condição de residente no Brasil.

A falta de apresentação das Declarações de Ajuste ou a sua entrega fora do prazo fixado sujeita o contribuinte às penalidades previstas no art. 88 da Lei nº 8.981, de 1995, com as alterações do art. 27 da Lei nº 9.532, de 1997.

NÃO RESIDENTE. APRESENTAÇÃO DA DECLARAÇÃO DE AJUSTE ANUAL.

Sem prejuízo do acima exposto, o residente no exterior não está sujeito à entrega da Declaração de Ajuste Anual no Brasil, ainda que se enquadre em qualquer das hipóteses de obrigatoriedade de sua apresentação estabelecidas para o residente no País.

TRIBUTAÇÃO DE NÃO RESIDENTE. PRINCÍPIOS DA UNIVERSALIDADE DA RENDA, DA TERRITORIALIDADE E DA FONTE. ALTERAÇÃO DO ESTATUTO DE NÃO RESIDENTE NO BRASIL PARA O DE RESIDENTE.

Em razão dos princípios da territorialidade e da fonte, as pessoas físicas residentes no estrangeiro são tributáveis no Brasil apenas quanto aos rendimentos que aqui tenham sido produzidos. De modo que, relativamente aos não residentes no País, o Imposto sobre a Renda brasileiro não incide sobre rendimentos produzidos no exterior, ainda que estes, como na espécie, venham a ser transferidos para o Brasil por pessoa física brasileira não residente no País que retorne ao território nacional com ânimo definitivo, readquirindo a condição de residente na data de sua chegada. Devem, porém, os bens e direitos ser informados na Declaração de Bens e Direitos da Declaração de Ajuste Anual.

Dispositivos Legais: Lei nº 5.172, de 25 de outubro de 1966 (Código Tributário Nacional), arts. 43, 100, inciso I, 103, inciso I, 104, 105, 106, 144 e 173, inciso I; Lei nº 8.981, de 20 de janeiro de 1995, art. 88, alterado pela Lei nº 9.532, de 10 de dezembro de 1997, art. 27; Decreto nº 1.041, de 11 de janeiro de 1994 (Regulamento do Imposto sobre a Renda de 1994), arts. 14, 115, 743, 901 e 933, inciso I; Instrução Normativa SRF nº 25, de 29 de abril de 1996, art. 55; Instrução Normativa SRF nº 208, de 27 de setembro de 2002, arts. 2º, inciso IV, 4º e 6º; Parecer Normativo Cosit nº 3, de 1º de setembro de 1995.

Imposto sobre a Renda de Pessoa Jurídica - IRPJ ROYALTIES. DIREITOS AUTORAIS. DEDUTIBILIDADE. LIMITES E CONDIÇÕES. APLIC AÇ ÃO.

SOLUÇÃO DE CONSULTA COSIT Nº 64, DE 29 DE MARÇO DE 2021

(Publicado(a) no DOU de 06/04/2021, seção 1, página 48)

Multivigente Vigente Original Relacional

Assunto: Imposto sobre a Renda de Pessoa Jurídica - IRPJ

ROYALTIES. DIREITOS AUTORAIS. DEDUTIBILIDADE. LIMITES E CONDIÇÕES. APLIC AÇ ÃO.

A dedução de despesas com royalties será admitida quando necessária à atividade da empresa e à manutenção da fonte produtora.

O limite de dedução de até 5% (cinco por cento) da receita líquida aplica-se, somente, às despesas de royalties pela exploração de patentes de invenção ou pelo uso de marcas de indústria ou de comércio e as importâncias pagas por assistência técnica, científica, administrativa ou semelhante.

Para os demais fins, a norma tributária não faz distinção quanto à aplicação da classificação de royalties para as pessoas físicas e jurídicas, bastando para tanto a natureza jurídica do rendimento pelo uso, fruição e exploração de direitos, a exemplo da exploração de direitos autorais.

Dispositivos Legais: Lei nº 4.506, de 1964, art. 22; Lei nº 9.610, de 1998, arts. 7º, 8º e 11; Lei nº 3.470, de 1958, art. 74; Lei nº 4.131, de 1962, art. 12; Decreto nº 9.580, de 2018 (RIR/2018), arts. 38, 311, 362 e 365; IN RFB nº 1.455, de 2014, art. 17.

Imposto sobre a Renda Retido na Fonte - IRRF SOFTWARE AS A SERVICE. SERVIÇO TÉCNICO. TRIBUTAÇÃO.

SOLUÇÃO DE CONSULTA COSIT Nº 99001, DE 29 DE MARÇO DE 2021

(Publicado(a) no DOU de 06/04/2021, seção 1, página 48)

Multivigente Vigente Original Relacional

Assunto: Imposto sobre a Renda Retido na Fonte - IRRF

SOFTWARE AS A SERVICE. SERVIÇO TÉCNICO. TRIBUTAÇÃO.

Incide imposto de renda na fonte, à alíquota de quinze por cento, sobre as importâncias pagas, creditadas, entregues, empregadas ou remetidas ao exterior a título de remuneração de Software as a Service (SaaS), considerados serviços técnicos, que dependem de conhecimentos especializados em informática e decorrem de estruturas automatizadas com claro conteúdo tecnológico.

SOLUÇÃO DE CONSULTA VINCULADA À SOLUÇÃO DE CONSULTA COSIT Nº 191, DE 23 DE MARÇO DE 2017.

Dispositivos Legais: Art. 7º da Lei nº 9.779, de 1999; art. 3º da Medida Provisória nº 2.159-70, de 2001; art. 17 da Instrução Normativa RFB nº 1.455, de 2014.

Assunto: Processo Administrativo Fiscal

INEFICÁCIA PARCIAL.

É ineficaz a parte da consulta que que não menciona o dispositivo da legislação referente a tributo ou contribuição do qual se pretende a interpretação, conforme exigem as normas que regem o processo administrativo de consulta.

Dispositivos Legais: Art. 18, inciso I, c/c art. 3º, §2º, inciso IV, da Instrução Normativa RFB nº 1.396, de 16 de setembro de 2013.

CLÁUDIA LÚCIA PIMENTEL MARTINS SILVA

Coordenadora

*Este texto não substitui o publicado oficialmente.

Prorroga datas de vencimento de tributos federais administrados pela Secretaria Especial da Receita Federal do Brasil para contribuintes domiciliados nos Municípios de Rio Branco, Sena Madureira, Santa Rosa do Purus, Feijó, Tarauacá, Jordão, Cruzeiro do Sul, Porto Walter, Mâncio Lima e Rodrigues Alves, localizados no Estado do Acre.

PORTARIA RFB Nº 19, DE 31 DE MARÇO DE 2021

(Publicado(a) no DOU de 06/04/2021, seção 1, página 45)

Multivigente Vigente Original Relacional

Prorroga datas de vencimento de tributos federais administrados pela Secretaria Especial da Receita Federal do Brasil para contribuintes domiciliados nos Municípios de Rio Branco, Sena Madureira, Santa Rosa do Purus, Feijó, Tarauacá, Jordão, Cruzeiro do Sul, Porto Walter, Mâncio Lima e Rodrigues Alves, localizados no Estado do Acre.

O SECRETÁRIO ESPECIAL DA RECEITA FEDERAL DO BRASIL, no uso da atribuição que lhe confere o inciso III do art. 350 do Regimento Interno da Secretaria Especial da Receita Federal do Brasil, aprovado pela Portaria ME nº 284, de 27 de julho de 2020, e tendo em vista o disposto na Portaria MF nº 12, de 20 de janeiro de 2012, resolve:

Art. 1º Ficam prorrogadas para o dia 31 de maio de 2021 as datas de vencimento dos tributos federais administrados pela Secretaria Especial da Receita Federal do Brasil (RFB) devidos por contribuintes domiciliados nos Municípios de Rio Branco, Sena Madureira, Santa Rosa do Purus, Feijó, Tarauacá, Jordão, Cruzeiro do Sul, Porto Walter, Mâncio Lima e Rodrigues Alves, localizados no Estado do Acre, em relação aos quais foi declarado estado de calamidade pública em decorrência de desastre classificado e codificado como inundação (1.2.1.0.0), nos termos do Decreto nº 8.084, de 22 de fevereiro de 2021, do Governo do Estado do Acre.

§ 1º A prorrogação a que se refere o caput:

I - aplica-se aos tributos federais com vencimento nos meses de fevereiro e março de 2021;

II - não dá direito a restituição de valores já recolhidos nos meses de fevereiro e março de 2021; e

III - não se aplica a tributos vencíveis a partir de 1º de abril de 2021.

§ 2º O disposto neste artigo aplica-se também às prestações de parcelamentos com vencimento nos meses de fevereiro e março de 2021.

Art. 2º Fica suspenso, até o dia 31 de maio de 2021, o prazo para a prática de atos processuais no âmbito da RFB pelos contribuintes domiciliados nos municípios a que se refere o art. 1º.

Art. 3º O disposto nesta Portaria não se aplica aos tributos abrangidos pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional), instituído pela Lei Complementar nº 123, de 14 de dezembro de 2006.

Art. 4º Esta Portaria entra em vigor na data de sua publicação no Diário Oficial da União.

JOSÉ BARROSO TOSTES NETO

*Este texto não substitui o publicado oficialmente.

segunda-feira, 5 de abril de 2021

Criptomoedas: Contribuintes que investiram mais de R$ 5 mil devem declarar IR

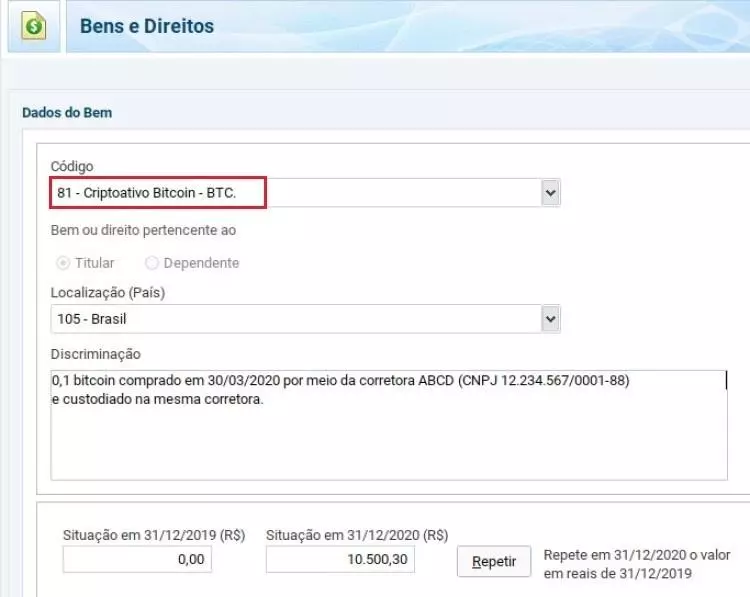

Se você possui mais de R$ 5.000 em bitcoins ou outras criptomoedas, deve informar a posse dessas moedas virtuais na ficha de "Bens e direitos" da declaração do Imposto de Renda 2021.

A partir da declaração deste ano, a Receita Federal criou códigos específicos para informar as criptomoedas.

Como declarar criptomoedas

As criptomoedas devem ser declaradas como se fossem um bem, como uma casa, um carro ou uma aplicação financeira.

Para isso, abra a ficha "Bens e Direitos" no programa da declaração do IR 2021 e clique em "Novo". Informe se a compra foi feita por você ou por um dos seus dependentes. Em seguida, selecione o "código" do bem.

A partir da declaração deste ano, a Receita Federal criou três códigos específicos para informar a posse de criptoativos:

- 81: Bitcoin (BTC);

- 82: Outros criptoativos que sejam moedas digitais, conhecidos como altcoins: Ether (ETH), XRP (Ripple), Bitcoin Cash (BCH), Tether (USDT), Chainlink (LINK), Litecoin (LTC);

- 89: Demais criptoativos que não considerados criptomoedas ("payment tokens"), mas são classificados como "security tokens" ou "utility tokens".

Detalhe a compra da moeda no campo "Discriminação". Coloque qual criptomoeda comprou, a quantidade adquirida, data da compra e o nome e CNPJ da corretora onde ocorreu a transação. Se a compra foi feita diretamente de outra pessoa, informe nome e CPF dela.

Também é importante informar onde as criptomoedas estão custodiadas (guardadas). Se estiverem em uma empresa ou corretora, informe o nome e CNPJ. Caso você mantenha as moedas virtuais em uma carteira digital, informe o modelo usado.

Se você não tinha criptomoedas em 2019, preencha o campo "Situação em 31/12/2019" com valor zero. No campo "Situação em 31/12/2020" informe o valor pago em reais.

Se você já tinha criptomoedas e comprou mais, some o valor de 2019 com as compras de 2020 e informe o resultado no campo "situação em 31/12/2020". S

e você já tinha criptomoedas em 2019 e não comprou mais em 2020, apenas repita o valor do campo "situação em 31/12/2019" no campo "situação em 31/12/2020".

Não atualize o valor das moedas pela cotação atual. O que vale para a declaração do IR é quanto você pagou no momento da compra.

Caso você já tenha declarado criptomoedas no ano passado e utilizou o código "99 - outros", atualize a ficha da declaração e declare suas moedas digitais de acordo com um dos códigos informados acima.

Vendas

Quem vendeu criptomoedas no ano passado e já tinha declarado a posse delas em 2019 deve dar baixa do bem na declaração deste ano. Para isso, informe no campo "Discriminação" os detalhes da venda.

Repita o valor declarado em 2019 no campo "situação em 31/12/2019" e coloque zero no campo "situação em 31/12/2020".

Se você vendeu parte da moedas, reduza o valor de 2020 proporcionalmente à quantidade moedas vendidas. Por exemplo, você tinha 10 bitcoin declarado por R$ 300 mil, mas vendeu metade em 2020. Então informe o saldo de R$ 150 mil no campo "situação em 31/12/2020". Não esqueça de de atualizar também o "código" do bem, de "99 - outros" para um dos códigos informados acima.

Se você vendeu mais do que R$ 35 mil em criptomoedas dentro do mesmo mês de 2020, o eventual lucro dessa operação está sujeito ao recolhimento de imposto sobre ganho de capital. Vendas mensais abaixo desse montante são isentas de imposto.

A tributação é progressiva, variando variam conforme o tamanho do lucro: 15% sobre o ganho líquido mensal de até R$ 5 milhões 17,5% sobre o ganho acima de R$ 5 milhões e abaixo de R$ 10 milhões 20% sobre o ganho acima de R$ 10 milhões e abaixo de R$ 30 milhões 22,5% sobre o ganho mensal acima de R$ 30 milhões.

Recolhimento de imposto

O cálculo e o recolhimento do imposto sobre ganho de capital com criptomoedas é de responsabilidade do contribuinte. Há um programa específico para declarar os ganhos de capital do ano passado, o GCAP 2020, que deve ser baixado pelo contribuinte no site da Receita.

O pagamento do imposto deve ser feito até o último dia útil do mês seguinte à venda. Por exemplo, se você vendeu bitcoins em março de 2020, o imposto deveria teria sido recolhido até 30 de abril daquele ano.

Para pagar o imposto você deve preencher o GCAP 2020 e gerar um Darf (documento de arrecadação federal) com seus dados (nome, telefone e CPF) e o "código de receita " com o número 4600, referente a imposto sobre ganho de capital na venda de bens.

É preciso gerar um Darf para cada mês do ano em que houve vendas de criptomoedas acima de R$ 35 mil com lucro. O programa do GCAP não permite compensar lucros com eventuais prejuízos com a venda das criptomoedas em meses anteriores, como acontece na negociação de ações.

Caso não tenha feito o pagamento no prazo correto, será necessário gerar um novo Darf, com juros de 1% ao mês e multa de 0,33% ao dia, que pode chegar a 20% do valor devido. Para calcular o Darf com multa e juros, utlilize o programa Sicalcweb, disponível do site da Receita.

fonte: https://www.contabeis.com.br/noticias/46642/criptomoedas-contribuintes-que-investiram-mais-de-r-5-mil-devem-declarar-ir/?utm_source=destaque&utm_medium=menor&utm_campaign=Home

Assinar:

Postagens (Atom)